目次

IPOディスカウントと公開価格決定メカニズム

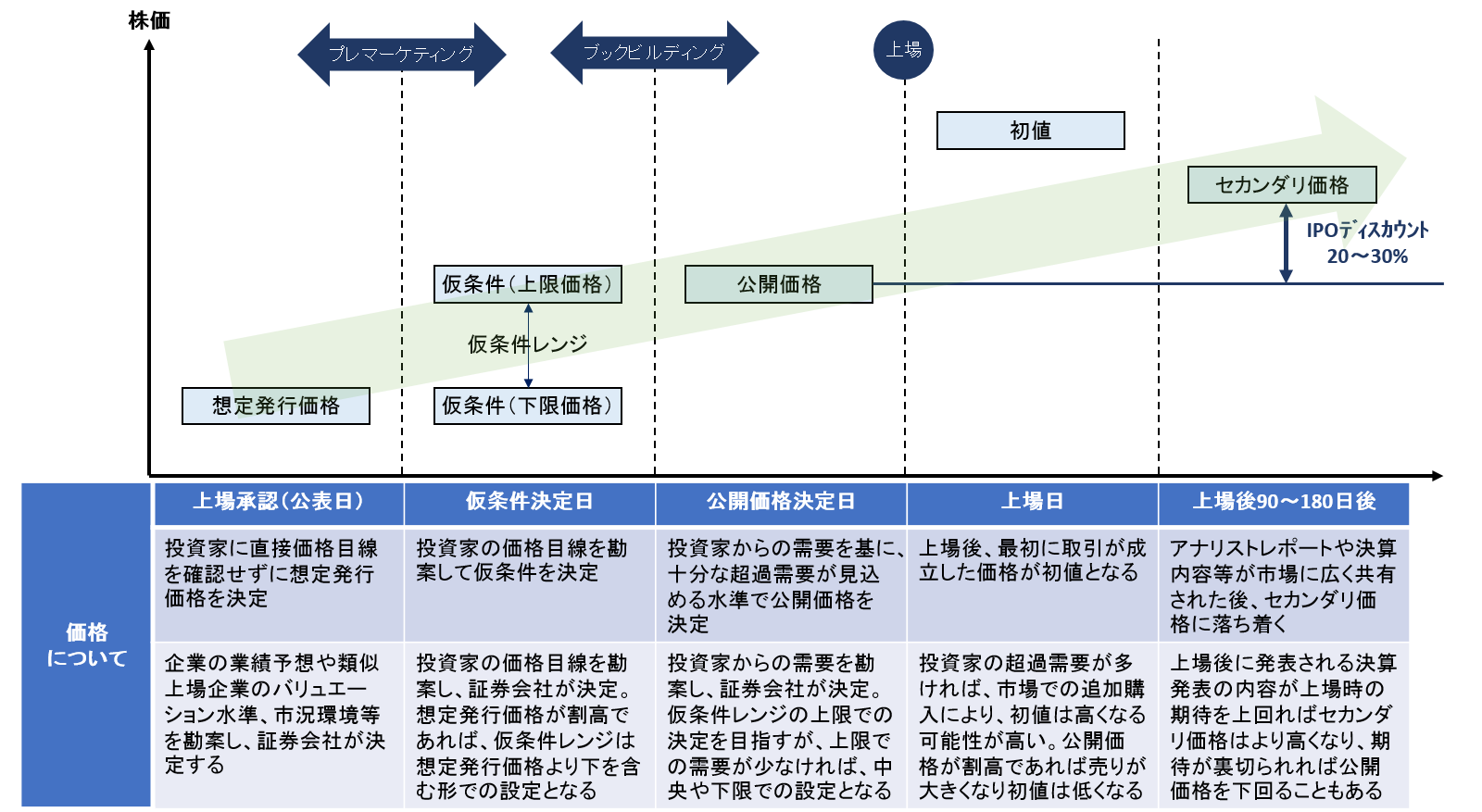

証券会社によるIPO時の株価「公開価格」の決定メカニズム

新規上場企業は証券会社を通じて、上場時に「公開価格」で個人投資家や機関投資家に株式を販売します。

公開価格が割高であれば、上場後に株価が公開価格を下回って投資家が損を被るリスクが高まります。

すなわち、投資家が儲かるIPO(≒投資家から評価されるIPO)を実施するためには、公開価格をフェアに決める必要があります。

上場承認日(公表日):想定発行価格

ここでは、投資家の価格目線を確認せずに想定発行価格(目論見書価格)を決定します。証券会社が企業の業績予想や既に上場している類似企業のバリュエーション水準、市況環境等を勘案して決定します。

仮条件決定日:仮条件

ここでは投資家の価格目線を勘案して仮条件を証券会社が決定します。想定発行価格が割高であれば、仮条件レンジは想定発行価格より下を含む形での設定となります。

条件決定日:公開価格

投資家からの需要を基に十分な超過需要が見込める水準で証券会社が公開価格を決定します。IPOがうまくいったというイメージ付けをするために仮条件レンジの上限での決定を目指しますが、上限で需要が少なければ、中央や下限での設定となることもあります。

上場日:初値

上場後、最初に取引が成立した価格が初値となります。投資家の超過需要が多ければ、市場での追加購入により初値は高くなる可能性が高いです。公開価格が割高であれば売りが多くなり、初値は低くなります。

上場後90~180日後:セカンダリ価格

アナリストレポートや決算内容等が市場に広く共有された後、セカンダリ価格(市場価格)に落ち着きます。上場後に発表される決算の内容が上場時の期待を上回ればセカンダリ価格はより高くなり、期待が裏切られれば公開価格を下回ることも有ります。

公開価格とIPOディスカウント

新規公開銘柄の公開価格は、セカンダリ価格(上場一定期間後に市場でつく株価)に比べて、20~30%ディスカウント(IPOディスカウント)された水準がフェアな価格とされています。

これは新規上場会社には、流動性リスク(直近市場で取引実績がなく、流動性の水準が不確実)、開示リスク(上場会社として、タイムリーディスクロージャーが行われた実績がない)、期間リスク(IPOの申し込みから上場までの市況変動)があるため、投資家がそのリスクに対して一定のディスカウントを求めるためです。

このディスカウントの水準は、その時のマーケット環境、投資家のセンチメント等により変動します。

IPOディスカウントはマーケットが非常に好調であれば10%であったり、平時であれば20%であったり、軟調であれば30%であったりします。

このディスカウントの率は、正確に求められる類のものではないために曖昧です。

しかし、既に実績のある上場企業と比較して新規上場会社に一定のディスカウントを求めること自体は理解に難くないと思います。

想定発行価格と仮条件

公開価格を決めるまでには、2回「仮の価格」を決定するプロセスがあります。

1回目は市場の投資家の声を全く聞かずに決める「想定発行価格」、2回目は想定発行価格を基に市場の投資家にヒアリングして決める「仮条件」です。

想定発行価格の決定は、市場の投資家の声を聞けないため、業績予想と類似上場企業のバリュエーション水準等を勘案して想定します。

フェアバリューは最後は投資家が決める

フェアな価格は最終的にマーケット(市場の投資家)が決めます。

したがって、公開価格を決めるということは、マーケットが企業をどう見るかを推測することに等しくなります。

企業や売出人(上場と同時に株式を公開価格で売却する株主)の支店では、公開価格が高ければ高いほど、調達額や売却額が大きくなります。

企業と投資家との間には情報格差があるため、企業の成長性などについて投資家の理解が進んでおらず、公開価格がフェアな価格よりも低くなるケースがあります。

そういった場合には、マーケットに企業を正しく理解してもらうため、情報開示をしっかり行い、市場とのコミュニケーションを密にすることで投資家と企業の情報格差をなくして公開価格を引き上げることができます(これは既存株主に損をさせないための企業の役目)。

一方で、実態以上に投資家を期待させ、公開価格を引き上げようとしたり、投資家のセンチメント以上にIPOディスカウントを低く設定したりしてしまうと、上場後期待がはげ落ちた時に投資家の信頼を失うことになります(一度失った信頼を回復するには一層の時間がかかる)。